アフィリエイト広告を利用しています

「実は…副業をしていて収入があるんだけど…」

「やっぱり確定申告ってしないとダメ?」

最近、私のまわりでネットオークションなどの副業をしているという友人から税金のことを聞かれることがあります。

副業を始めた最初のうちは成果を出すことに一生懸命だったのが、売上が少しずつ上がるようになってきた頃に…ふと、税金のことが気になり「大丈夫かな?」「どうすればいいの?」と気になってくるのです。

私もそうでした!

実は私の勤務先では副業がOKなので、私自身、副業で収入を得ていて、ここ数年、自分で確定申告をしているのです。

今では申告もすっかり慣れましたが、初めのころは分からないことがいろいろあり、気になったり心配な点だらけでした。

そこで…

- 副業の収入は申告しなきゃだめなの?

- 副業の収入の申告の仕方は?

- 20万円を超えなければ申告は要らない?

- 申告したら会社にバレない?

など、サラリーマンの人が副業の収入がある場合の税金の申告についてまとめてみました。

副業の収入は申告しなきゃだめ?

サラリーマンが副業をしていて収入がある場合に、確定申告をしなければいけないかどうかは、副業の収入から副業にかかった必要経費を引いた残りの金額で決まります。

この副業の収入から副業にかかった必要経緯費を引いた残りの金額「所得」が「20万円を超える」場合に、所得税の確定申告が必要になります。

税務署で配布している「確定申告の手引き」や国税庁のホームページに「確定申告が必要な方」として書かれている中に…

「給与を1か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種所得(給与所得、退職所得を除く)の合計額が20万円を超える」場合は所得税の確定申告が必要になる、と書かれています。

この「20万円」は収入ではなくて「所得」ということなので…

(副業の)収入-必要経費=「所得」

の金額ということになります。

例えばインターネットオークション、フリマアプリなどであれば、

- 仕入れた商品があるときは、その代金

- 売れた商品の送料

- ネットのプロバイダー料金

- オークションなどの手数料、利用料

などの金額が必用経費になるので、一年間に入ってきた収入から差し引いて、残った金額が20万円を超えていたら所得税の確定申告をすることになります。

所得が20万円以下は申告が要らない?

「お~良かった!!今年は20万円を超えていないから申告しなくていいんだ!」

ちょっと待ってください!

実はここが間違えやすいのですが…

副業の「所得」が20万円以下の場合、「所得税」の確定申告は必要ないのですが「住民税」は20万円以下でも申告が必要なのです。

市町村のホームページなどにも「給与所得以外の所得(配当所得、事業所得、雑所得など)がある人は住民税の申告が必要です。」と書かれています。

ですが、確定申告について解説している本などでも「所得が20万円以下は申告不要」とだけ書かれていて、この住民税の申告については載っていないことがほとんどです。

役所の方で「所得が20万円以下」の人を洗い出して、申告しているかどうか調べる…などということはありませんが、何かのきっかけで明らかになる可能性が「絶対にゼロ」とは限らないので、申告しておいた方が安心です。

[quads id=1]

副業の収入って何所得?

副業で得られた収入の金額から必要経費を差し引いた残りの「所得」が20万を超えると所得税の確定申告、20万円未満の場合は住民税の申告が必要になりますが、そもそも、この副業の「所得」って何所得になるのでしょう?

ネットオークションやアフィリエイトなど、サラリーマンが副業で得ている収入は「雑所得」になります。

私ははじめて副業の所得を申告することになったとき、よく分からないことだらけだったので、事前に税務署に行っていろいろと質問しました。

そのときに副業の収入は「事業所得」だと思い込んで話をしていたら、「◎◎さんの場合は、雑所得になりますね。」と言われたのです。

副業の所得がいくら以上だったら…というような基準があるわけではなく、生活のベースになっているのが「給料」であれば、副業の収入はあくまでも「雑所得」になるとのことでした。

「仮に副業の収入が、会社の給料の額を超えていたとしたら?」

こんな質問もしてみましたが、会社勤めをしながら副業をしている、ということであれば雑所得であることに変わりはないそうです。

副業の収入だけで生活ができて、会社もやめて専念しているという状態であれば「事業所得」ととらえます、ということでした。

所得税の確定申告をするには?

一年間の副業の収入から必要経費を引いた「所得」を計算してみたら20万円を超えた…となると、いよいよ確定申告ということになりますが、申告はどのようにしたらいいのでしょう?

まず、確定申告に必要な書類ですが…

- ①確定申告書(A)

- ②給与所得の源泉徴収票

- ③副業先で発行されていれば「支払い調書」

- ④「支払い調書」がなければ副業の収入がわかるもの

- ⑤所得の内訳書

です。

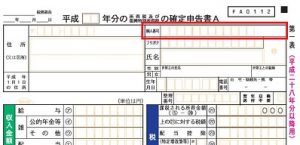

①の確定申告書はAとBの2つの様式がありますが、必要なのはA様式の方です。

③の「副業の収入がわかるもの」ですが、アフィリエイトやオークションなどであれば報酬や売上の管理画面をプリントアウトしたもの、振込金額がわかる通帳のコピーなどです。

⑤の所得の内訳書は、確定申告書の第二表の方に雑所得の支払者を書ききれないときに使います。

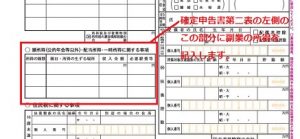

確定申告書(A)第二表

所得の内訳書

①の確定申告書、⑤の所得の内訳書は最寄りの税務署でもらうこともできますし、国税庁のホームページからダウンロードする、所轄の税務署に連絡して郵送で送ってもらう、などの方法で準備することが出来ます。

給与所得は年末調整をうけることによって、一年間の収入から所得税が計算されて、毎月天引きされていた所得税の過不足がされています。

副業で雑所得がある場合は給与所得と雑所得をあらためて合算して、そこから基礎控除、扶養控除や社会保険料控除などの所得控除を引いて、所得税を計算します。

計算して出てきた所得税の金額から年末調整で確定している「源泉徴収税額」を引いた金額が、確定申告をして納める所得税の金額ということになります。

記入した確定申告の書類は、

- 確定申告の期間(平成30年は2月16日~3月15日)中に所轄の税務署、確定申告会場に行き提出する

- 所轄の税務署あてに郵送で提出(3月15日の消印有効)する

方法があります。

必要経費などのことで確認したり相談したい内容がある場合には、郵送で提出するよりも所轄の税務署または確定申告会場に行って提出することをお勧めします。

確定申告の期間中は申告に来た人で混み合いますが、税務署も確定申告会場も税務署の署員の人が相談員として応対してくれるので、不明な点を聞きながら申告書を作成できます。

また平成29年分の確定申告から申告書にはマイナンバーを記入することになっています。そして提出する時にはマイナンバーの番号確認と身元確認が必要になります。

- マイナンバーカードを持っている人は、カードを提示するだけで番号確認と身元確認が済みます。郵送の場合はマイナンバーカードのコピーを申告書と一緒に送ります。

- マイナンバーカードを持っていない人は、①マイナンバーの通知カードかマイナンバーが載っている住民票記載事項証明書と、②運転免許証やパスポートなどの本人確認書類、を提示します。郵送のときは両方をコピーして申告書と一緒に送ります。

[quads id=2]

住民税の申告をするには?

副業の収入から必要経費を差し引いた残りの金額が20万円以下の場合は、住民税の申告をすることになります。

必要書類は

- 市民税・県民税申告書

- 給与所得の源泉徴収票

- 副業先で発行されていれば「支払い調書」

- 「支払い調書」がなければ副業の収入がわかるもの

です。

市民税・県民税申告書は

- 市町村役場の担当窓口(市民税課)でもらう

- 市町村のホームページからダウンロードする(ダウンロードできない自治体もあります)

- 市町村役場の窓口に連絡して郵送してもらう

などの方法で準備します。

千葉市 市民税・県民税申告書

市民税・県民税申告書は所得税の確定申告書と書式が違いますが、申告書を記入していく流れ、考え方は同じです。

源泉徴収票に出ている給与所得の金額と副業の所得を合算、その合計額から社会保険料控除、扶養控除や基礎控除などの所得控除を差し引いて、住民税を計算します。

[quads id=2]

会社にバレないためには?

「申告して会社に副業がバレたらどうしよう…」

「バレないようにするにはどうしたら?」

正直に確定申告をしたがために、副業が会社にバレた!なんて勘弁してほしいですよね。

副業の収入があることは絶対に内緒にしておきたい!という場合には、申告書の「ある欄」に必ずマル印をするのを忘れないようにしましょう。

所得税の場合は、確定申告書(A)の第二表の左側に「住民税に関する事項」という項目があります。

真ん中あたりに「住民税の徴収方法」という欄があるので、「自分で納付」の方に必ずマルをしておきましょう。

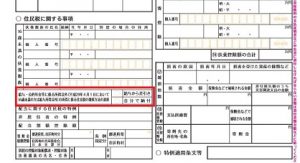

住民税の申告書は自治体によって書式がちがいますが、所得控除の金額を記入する欄の次あたりに「市民税・県民税の納税方法」というような欄があります。

この欄の「自分で納付(普通徴収)」という方に必ずマルをしておきます。

確定申告をして追加で納めなければいけない税金がある場合、所得税は税務署から届く「納付書」を使って金融機関などの窓口で納めるか、口座からの振替依頼書を出して引き落としにしてもらって納めます。

住民税はサラリーマンの場合、給与所得の分は給料から天引きになる「特別徴収」という方法で納めています。

副業の分の所得を申告して追加で納めることになる住民税については、この「特別徴収」で給料から天引きにしてもらうか、納付書などで自分が納付する「普通徴収」かを選ぶようになっているのです。

申告書で「自分で納付(普通徴収)」を選んでおかないと、給料の分と副業の分の合計で住民税の通知が勤務先に届くことになり、前の年よりも住民税の金額が増えていることに担当者が気がついて会社にバレる可能性が高い…ということになります。

申告会場や窓口などで職員の人に見てもらいながら申告書を記入する場合などは、徴収方法のマルが漏れていれば聞かれるかもしれませんが、そのまま提出したり郵送の場合は特に注意が必要です。

[quads id=2]

申告はきちんとしたほうが良い

オークションやアフィリエイトの場合、支払われた報酬がいくらあったのかを税務署に提出する「支払調書」のような書類は発行されることがあまりありません。

そのためか、「20万円を超えていても申告しなくて大丈夫でしょ」と言う人がいます。

しかし!

国税庁のホームページで「確定申告の際に誤りの多い事例」のなかに…

「副収入の申告漏れ」として「インターネットによるサイドビジネスなどで得た所得についても申告する必要があります」とハッキリ書かれています。

税金に関することは、法律の改正や国税庁の通達などで事務処理や取り扱いが変わることもありますし、サラリーマンの副業については注意深く見られるようになるかもしれません。

今回、申告をしなかったとしてもすぐに何かがあるわけではないと思います。ですが、副業のほうが順調にいけば、来年、再来年…と、また確定申告が必要になります。後になってから、副業の所得があったことや申告していないことなどが明らかになって得することは何一つありません。

副業の収入がある場合、所得税の確定申告や住民税の申告はきちんとしておくのに越したことはありません。そして申告書の「自分で納付する(普通徴収)」には忘れずにマル印をしておきましょう。

コメントを残す